01 de dezembro de 2016

01 de dezembro de 2016F&A – Finanças & Atualidades: Como declarar fundos imobiliários?

Com a expectativa pela queda na taxa básica de juros da economia, os investidores começam a buscar investimentos que se beneficiam pela redução e os Fundos de Investimento Imobiliários (FII) são um deles, mas afinal, você sabe como declará-los no Imposto de Renda?

A tributação sobre os FII é parecida com a de ações, mas tome cuidado, pois apresentam algumas diferenças. Uma das diferenças é que não entram na isenção de imposto de renda para venda de cotas de até R$20 mil por mês (o que se aplica para as ações). Os ganhos na venda de cotas são tributados à alíquota de 20%.

Quanto aos proventos, que muitos acham ser sempre isentos de IR, há algumas restrições. São isentos apenas os proventos dos fundos que possuem cotas negociadas em bolsa ou em balcão e que possuam mais de 50 cotistas. Além disso, a isenção só vale para cotistas Pessoa Física com menos de 10% do total de cotas. Os Day-trades (operações de mesmas quantidade iniciadas e encerradas no mesmo dia e na mesma corretora) são contabilizados da mesma forma que as operações comuns, não havendo separação como nas ações.

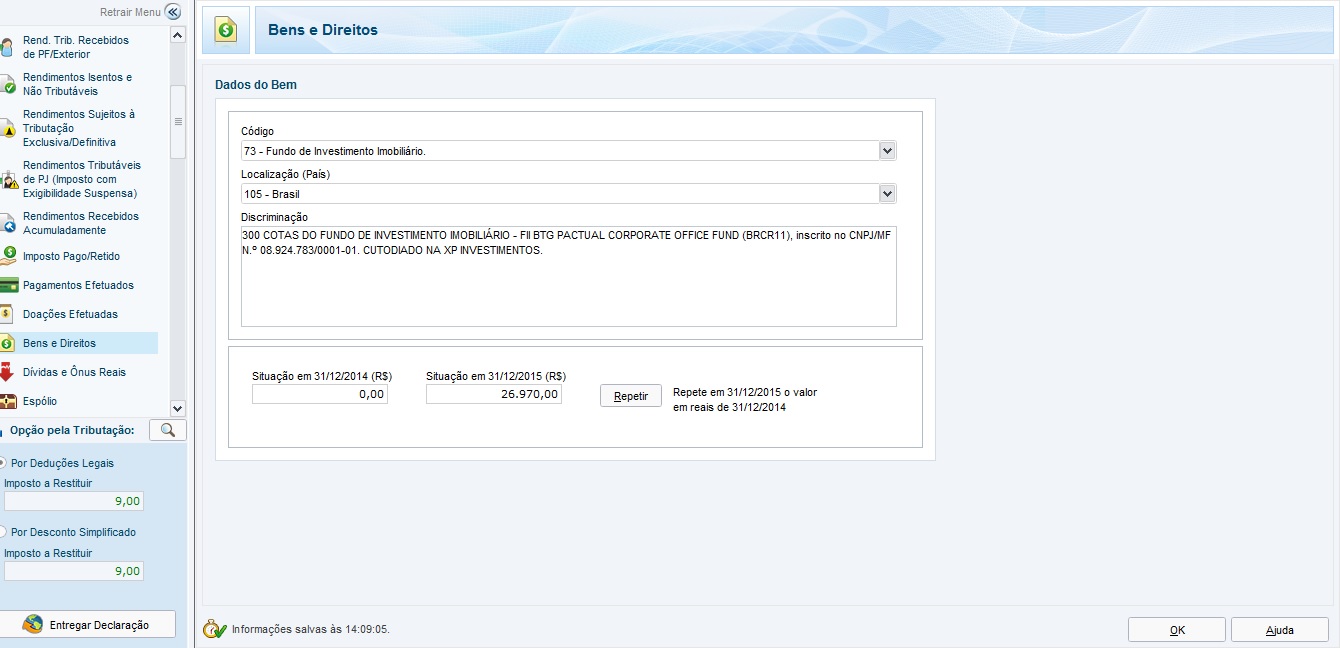

O saldo investido em FII, deve ser declarado na seção de Bens e direitos, o código é o 73- Fundo de investimento imobiliário. No campo Discriminação, digite uma descrição contendo o tipo de Fundo, o nome, CNPJ, quantidade e a corretora em que estão custodiadas as cotas. No campo situação, coloque o valor da multiplicação do preço médio pela quantidade. Lembrando que não deve ser lançado o valor da cota atualizado.

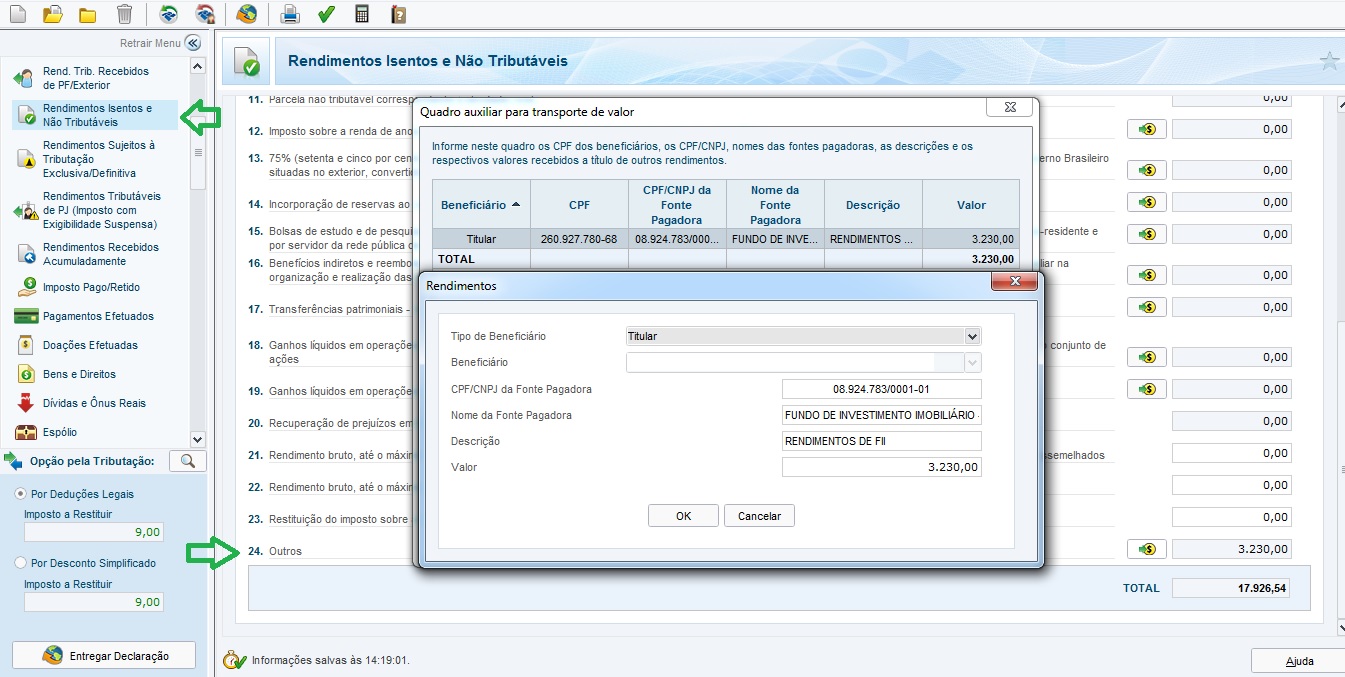

Os rendimentos isentos, os proventos distribuídos mensalmente, devem ser declarados na opção de Rendimentos isentos e Não Tributáveis. No campo 24, outros, digite rendimentos de fundos imobiliários com o nome e CNPJ do fundo.

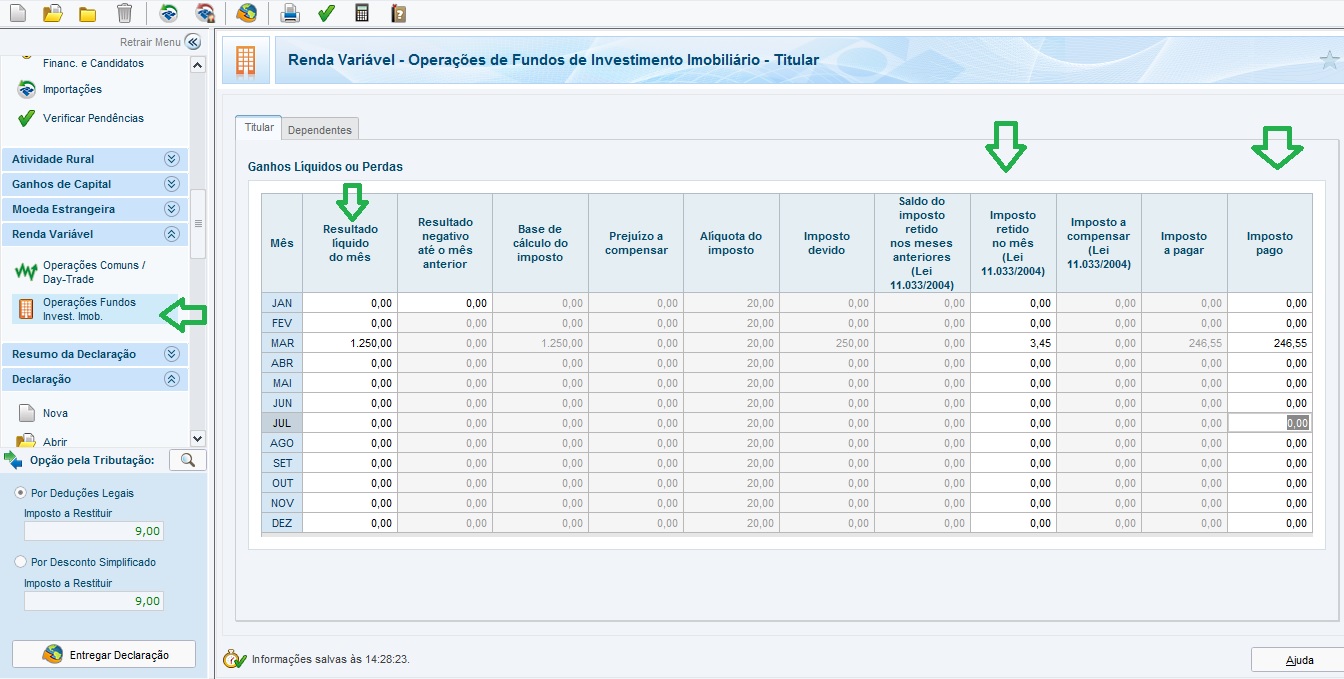

Os ganhos com vendas de cotas é necessário calcular o lucro e recolher o Imposto de Renda devido até o último dia útil do mês subseqüente. Esses lucros devem ser digitados, mês a mês, semelhante às ações, mas na seção Operações fundos Inves. Imob. Nessa seção, que também são declarados os prejuízos realizados para posterior compensação. Digite os lucros ou prejuízos nos meses que houver vendas. Na coluna Imposto pago, devem ser inseridos os valores pagos em DARF pelo código 6015.

O imposto sobre a renda retido na fonte (Lei nº 11.033/2004 ), também deverá ser lançado na declaração. Esse imposto de alíquota de 0,005% sobre o valor bruto das vendas é encontrado nas notas de corretagem. No caso de day-trade,o imposto de renda retido na fonte é de 1%. Entre no campo imposto retido no mês(LEI 11.033/2004), lance a soma de todos os IR retidos na venda.