15 de setembro de 2016

15 de setembro de 2016F&A – Finanças & Atualidades: Letras Financeiras

Dentro das diversas opções de renda fixa disponíveis no mercado, uma pouco conhecida para o investidor pessoa física vem ganhando espaço no mercado. São as Letras Financeiras, que são títulos emitidos por instituições financeiras com objetivo de captar recursos para o longo prazo. Elas foram criadas no final de 2009 e possuem prazo mínimo de vencimento de 24 meses, são como uma espécie de debênture para os bancos captarem recursos.

As LFs são muito usadas por grandes players do mercado com intuito de garantir às carteiras uma boa rentabilidade com a segurança de estar trabalhando com ativos de grandes bancos. Uma das grandes vantagens deste produto é o rendimento, que costuma ser maior do que os famosos CDBs. Isto porque as LFs estão livres do recolhimento do depósito compulsório pelos bancos, como reserva junto ao Banco Central. Encontramos recentemente disponíveis no mercado letras de grandes bancos como Safra, Bradesco e Santander, que possuem baixos riscos de crédito, com taxas acima de 110% do CDI. É possível encontrar CDBs com essa taxa, mas são de pequenos bancos com riscos de crédito maiores.

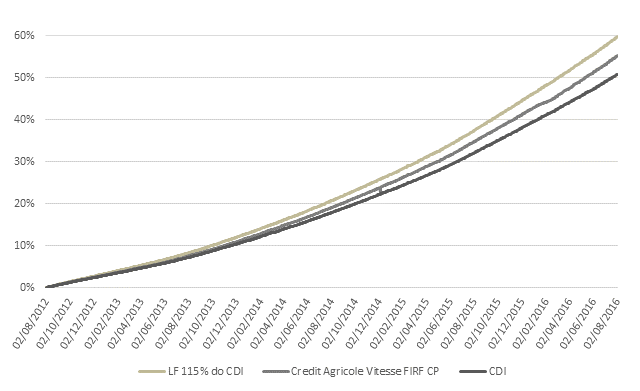

A LF, assim como CDB, não sofre o come-cotas dos fundos de renda fixa. Mas, analisando o longo prazo, não há CDBs com prazos muito longos, geralmente no máximo de 3 anos, enquanto há LFs com prazos de 8 anos ou mais. Essa diferença de não ter o come-cotas e nem a tributação do vencimento no curto prazo do CDB, faz com que a rentabilidade da LF seja superior, devido ao efeito de juros sobre juros por muitos anos, com imposto calculado apenas no final do investimento.

Comparando uma Letra financeira longa com um bom fundo de renda fixa de crédito privado, pode-se notar a diferença da rentabilidade pelo efeito do come cotas, conforme o gráfico abaixo:

Fonte: XP Investimentos

Entretanto, por possuírem taxas maiores, apresentam algumas desvantagens. Umas delas é o alto valor mínimo para aplicação. A LF não pode ser emitida com valor unitário inferior a R$150.000 para Sênior ou R$300.000 para subordinadas. As subordinadas costumam ter uma remuneração mais atrativa, assim como um risco maior, por estarem subordinadas a outra classe de Letra Financeira, em termos de preferência no pagamento.

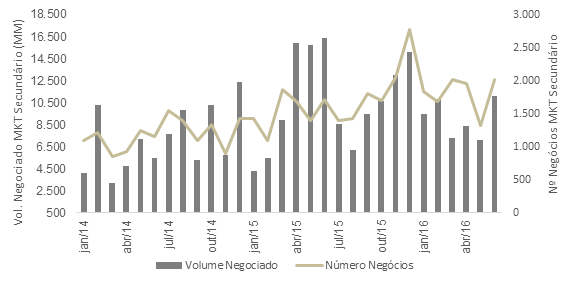

O longo prazo que comentei como vantagem acima, também pode ser uma desvantagem sob outro ponto de vista, pois é vedado o resgate total ou parcial de Letra Financeira antes do vencimento. Todavia, o investidor pode optar por vender o título no mercado secundário, que ainda possui baixa liquidez, mas que vem crescendo, conforme gráfico abaixo:

Fonte: XP Investimentos

Para finalizar, informo que as Letras financeiras não contam com a proteção do FGC (Fundo Garantidor de Crédito), por isso você deve procurar emissores grandes e sólidos. Como sempre, não deixe de contar com um consultor financeiro para acompanhar sua carteira e propor as melhores soluções para o seu caso.